Автор: Дарья Ермакова, Директор по маркетингу International Media Service

По итогам 2016 года, казахстанский ТВ рекламный рынок продемонстрировал снижение, ослабев на 3 млрд. тенге.На протяжении последних трех лет ТВ рекламный рынок Казахстана демонстрировал негативную динамику показателей, находясь в целом, в тренде основных экономических событий и изменений в законодательстве, которые были применены в отношении телеиндустрии.

Факторы и динамика телерекламного рынка

Вспоминая основные факторы, оказавшие влияние на отрицательную динамику рынка, можно подчеркнуть следующие:

- «Черный февраль» начала 2014-го (девальвация тенге на -20% по отношению к доллару США) и законодательном ограничения в отношении отдельных видов рекламы.

- 2015 год. Переход на режим плавающего валютного курса, существенное ослабление курса национальной валюты, потребительская нестабильность и потеря 1,5 млрд. тенге для ТВ рекламного рынка.

- 2016 год отметился запретом рекламы на иностранных каналах, что заставило рекламодателей искать новые способы коммуникаций со своей аудиторией.

В большей степени, основной спад рекламного рынка объясняется снижением продаж рекламодателей, бюджеты которых часто формируются в привязке к показателям продаж.

По итогам 2016 года рынок потерял почти 14%, что более чем в два раза превышает снижение рынка в 2015 году. В целом, за 3 года телерекламный рынок сократился на 22% в тенге и на 65% в $ (среднегодовой курс, НБ РК).

Несмотря на столь негативную динамику, ТВ рынок Казахстана по абсолютным показателям стабильно удерживает 3-ю позицию среди стран СНГ, уступая лишь России и Украине.

Динамика телерекламного рынка по странам СНГ, млн. долларов США, включая НДС

| Страна | 2015 | 2016 | 2016/2015, % |

| Россия | 2 632 | 2 652 | +1% |

| Украина | 205 | 246 | +20% |

| Казахстан | 101 | 57 | -44% |

| Белоруссия | 40 | 34 | -15% |

| Грузия | 36 | 33 | -8% |

| Азербайджан | 30 | 28 | -7% |

| Армения | 20 | 19 | -5% |

| Молдавия | 19 | 18 | -1% |

| Монголия | 15 | 12 | -20% |

| Узбекистан | 14 | 14 | 0% |

| Кыргызстан | 7 | 6 | -14% |

| Таджикистан | 3,9 | 3,2 | -18% |

*По некоторым странам указаны предварительные результаты 2016 года.

ТВ рекламный рынок Казахстана 2013-2016 гг., млрд. тенге с НДС

Относительно месячных показателей, динамика выглядела следующим образом.

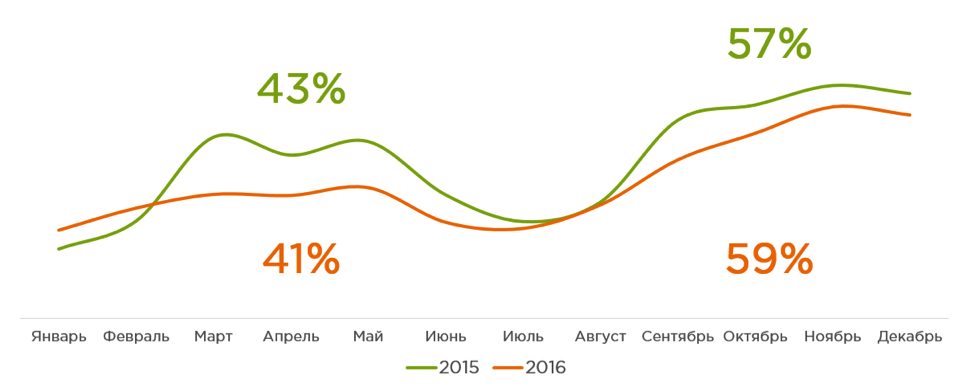

ТВ рекламный рынок Казахстана 2015-2016 гг., млрд. тенге с НДС

Вес первого полугодия составил 41% против 43% в 2015 году. Что касается второй половины 2016 года, то показатели увеличились до 59% в сравнении с 57% аналогичного периода предыдущего года.

Последствия вышеупомянутых факторов были столь внушительными, что рынок лихорадило на протяжении всего года.

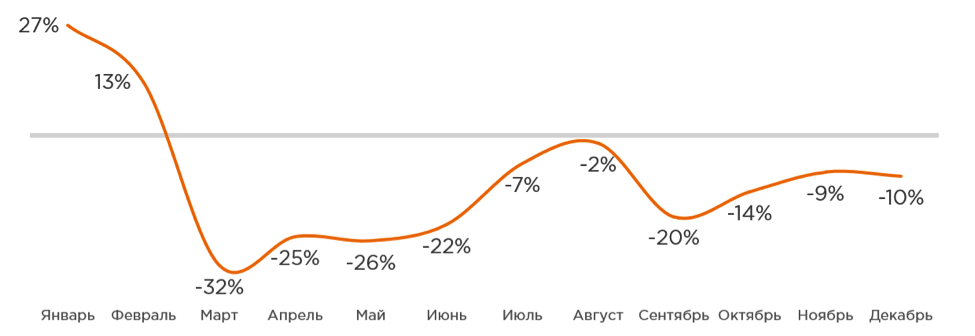

Динамика ТВ рекламного рынка Казахстана 2016/2015, % тенге

Так, например, за первое полугодие рынок потерял 17% своего прошлогоднего бюджета (первое полугодие — 8 млрд. тенге против 9,6 млрд. тенге в 2015 году). Далее он демонстрирует свой позитивный настрой в начале второго полугодия, но в сентябре, традиционный осенний рост рынка приземлил ожидания всех участников. В конечном итоге, снижение по второму полугодию составило 11%.

Рекламодатели и Товарные категории.

Сложившаяся ситуация отразилась и на рекламодателях и их товарных категориях. Так в 2016 году на рынке ТВ-рекламы было около 365 рекламодателей, при этом рекламировалось всего 725 брендов. Тогда как в 2015 году было зафиксировано 435 рекламодателей и 860 брендов. Таким образом, 2016 год стал годом сокращения количества рекламодателей на телерекламном рынке.

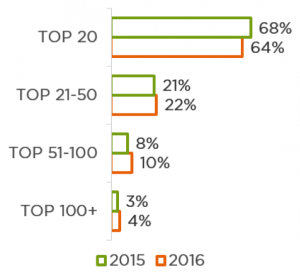

По категориям рекламодателей мы имеем следующую картину:

Доля бюджета по категориям рекламодатей, тенге %

Несмотря на снижение на 4 п.п., представители TOP 20-ки остаются ведущей категорией рекламодателей на Казахстанском рынке. Однако снижение бюджета данной категории в этом году составило 18%.

В целом, невзирая на трудный год, средней категории рекламодателей удалось увеличить свою доля до 10%. Годовой рост бюджета данной категории составил +3%.

Динамика бюджета рекламодателей, тенге %

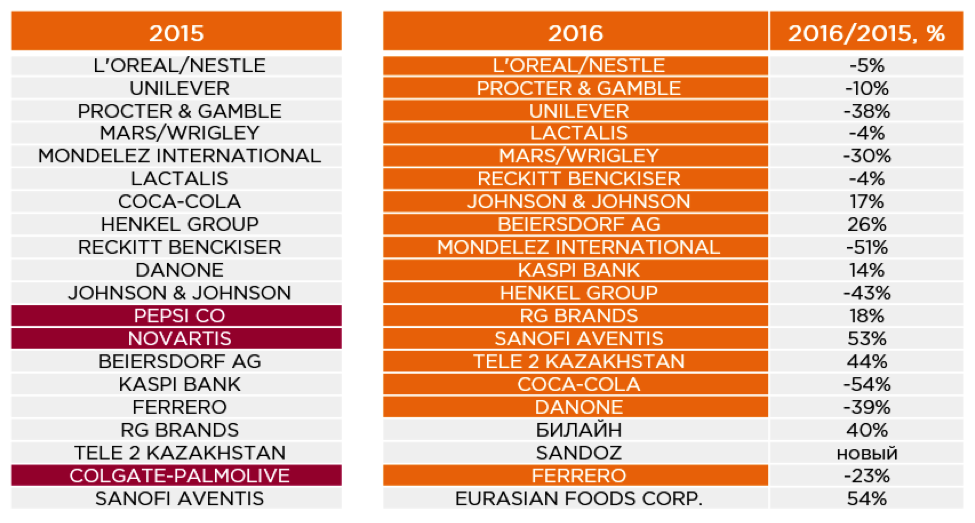

В категории TOP 20 рекламодателей по итогам 2016 года можно заметить ряд изменений.

TOP 20 рекламодателей, wGRP %

Прежде всего, рассмотрим основные снижения активности рекламодателей:

Как и на соседних рынках у рекламодателей в Казахстане зафиксировано 3 типа поведения в кризис:

- сокращение рекламной активности вплоть до полного отказа,

- сохранение рекламной активности на прежнем уровне с незначительным снижением,

- увеличение рекламной активности.

Такие рекламодатели как, «Unilever», «Mars/Wrigley» и «Danone» значительно снизили свою активность. «Mondelez International» сократил свою активность наполовину, а также делал перерывы в размещении. «Henkel Group» 4 месяца провел без рекламы на ТВ. Рекламные ролики «Coca-Cola» почти на полгода отсутствовали на казахстанском ТВ.

В минувшем году продолжились слияния и поглощения. Ставший самостоятельным рекламодатель «Sandoz» значительно увеличил активность, что позволило ему попасть в TOP 20. Большие ожидания были от слияния «Novartis» и «GlaxoSmithKline», но новый рекламодатель не попал в список крупнейших. Среди фармацевтов увеличил свою активность «Sanofi Aventis», среди косметических товаров: «J&J» и «Beiersdorf AG» (Nivea). В категории финансовых услуг – «Kaspi Bank», в категории продуктов питания «Eurasian Foods Corporation» благодаря значительному увеличению рекламной активности попала в TOP 20.

Сфера телекоммуникаций показала существенный рост: «Билайн» и «Tele 2» значительно увеличили свое присутствие на ТВ. Однако в этом году среди крупных рекламодателей нет «Kcell», а также TOP 20 покинул «Pepsi Co».

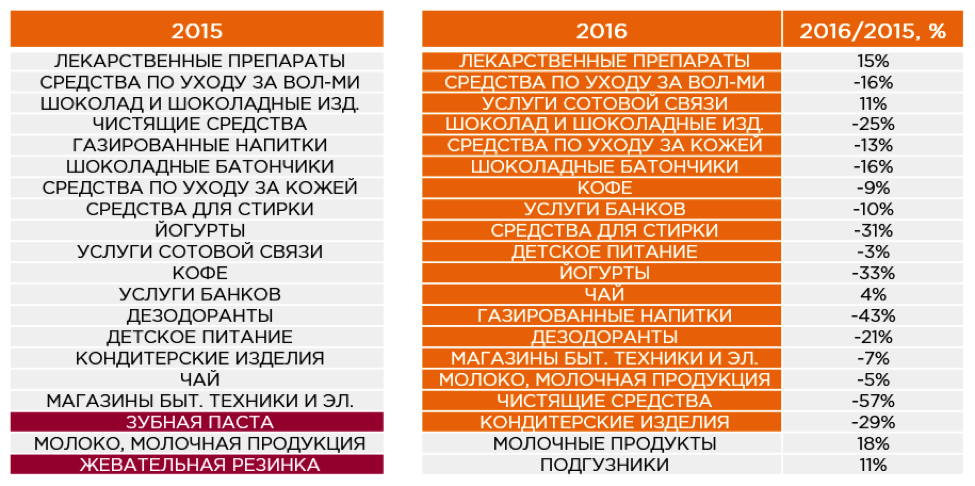

Вес TOP 20 товарных категорий в этом году составляет 66% рекламных доходов отечественного телерынка. В целом, по 20 товарным категориям снижение в этом году составило 14%.

TOP 20 товарных категорий, wGRP %

Товарные категории в Казахстане представлены 1-3 рекламодателями. Поэтому, динамика бюджета конкретного РД отражается в целом на категории.

Так «Газированные напитки» представлены в 2016 году тремя рекламодателями.

77% приходится на активность «Сoca-Сola» в данной категории. И при отрицательной динамике компании в этом году, это отразилось на категории в целом, что привело данный сегмент на нижние позиции в таблице.

С надеждой в 2017.

Не так давно, МВФ пересмотрел свою оценку относительно роста экономики Республики Казахстан с 1% до 2,5%, что является одним из факторов для положительной оценки ближайшего будущего.

Кроме того, на протяжении 2016 года мы видели стабилизацию цен на нефть, например, марки «Brent» и курса пары доллар/тенге. Следовательно, на сегодняшний день, мы видим существенное укрепление позиций тенге.

Динамика курса USD/KZT и Brent Oil, 2016 год

Позитивные ожидания от 2017 года добавляют и рынки соседних стран. И украинский и российский ТВ рынок стремительно росли в 2016 году и прогнозы на 2017 также полны оптимизма. Извлекая выводы из прошедшего кризиса, который прошел волновым резонансом в странах СНГ, мы предполагаем, что пойдем по стопам России и Украины, у нас есть предпосылки к позитивным переменам.

Телерекламный рынок 2013-2016, нац. валюта, %

Основной удар по телерекламному рынку в Украине пришелся на 2014 год. 2015 год стал самым тяжелым для рынка в России. В Казахстане только в минувшем году рынок нащупал дно.

Но по динамике соседних стран мы видим восстановление и активный рост, после тяжелых последствий в экономике. 2017 год – время восстановления рынка в Казахстане.

В этом году в стране проходят крупные международные события такие как Всемирная зимняя Универсиада и EXPO-2017, которые также положительно скажутся на ТВ рекламном рынке.

Все вышеупомянутые факторы положительно отразятся на динамике рынка.

Наш прогноз роста ТВ рынка Казахстана в 2017 году составляет в диапазоне от 10 до 15%.

Источники: International Media Service, TNS CA, stat.gov.kz, НБРК, www.investing.com, АКАР, Всеукраинская рекламная коалиция, VIBel, аналитический центр «Алькасар», Nova-TV MediaMix, Media International Service Кыргызстан, MCA CCAR, Total Advertising Group, экспертная оценка телеканала Имеди, Media International Service Армения

О компании: International Media Service – казахстанский селлер, специализирующийся на продажах рекламных возможностей телеканалов и радио. Начиная с 2016 года, компания реализует рекламные возможности «Седьмого канала» и «ASTANA TV», с 2017 года — «Радио NS».